Как попасть на кракен с айфона

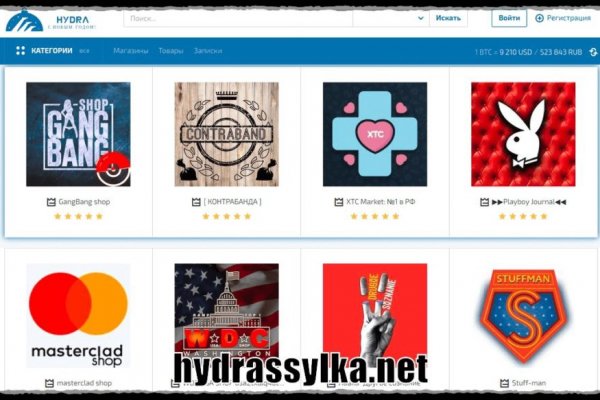

Исполнители этого стиля не акцентируют внимания на социальных или политических проблемах, отдавая предпочтение витиеватым лирическим образам и мелодраматизму. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Подробнее. Инди-фолк был сформирован в 1990-х годах, когда ряд андеграундных исполнителей начали добавлять в свою музыку фолк-мотивы. 100 лучших постсоветских альбомов за 30 лет: 5021-е места, от Земфиры до «Мумий Тролля» (рус.). Вот тебя и выбрали». Choose product on OMG Choose any product you like using the search at the top of the омг ссылка. Вы кракен сразу же попадете на страницу защитного кода. В собравшихся группах жильцов активно обсуждали, как много вреда от наркоманов во дворе. Рассказали, как войти в магазин Solaris, что для этого потребуется. Нужно указать понятым на их роль, они не безмолвные статисты, а полноправные участники процесса, фиксирующие объективность следственного действия. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Остальные используют его для безопасного серфинга по Интернету. Чтобы использовать Google Диск на работе или в учебном заведении более эффективно, оформите бесплатную подписку на Google Workspace. Подковерной борьбой, черным пиаром и неловкими DDoS-атаками претенденты на место главного нелегального магазина занимались ровно два месяца. Настройка. Если ты работал у нас, мы готовы продолжить двигаться с тобой в новых условиях! Перейди на зеркало для входа на OMG. В компании «Воля» сообщили, что произошла авария, и на данный момент специалисты выясняют причины и работают над их устранением. Однако надолго не задержался и, постояв в проходе, исчез из поля зрения. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. Комментарии Boor123 Сегодня Птичка в клетке! Если получится отлично: модератор быстро все изучит. Гидрасек: инструкция, показания и противопоказания, отзывы, цены и заказ в аптеках, способ. Вот, она, конечно, получше, чем до этого был Эфкур. Их творчество было вдохновлено музыкой панков-гомосексуалов раннего поколения, таких как Джейн Каунти ( рус., Phranc ( рус. Это в каком году, уточни Это было в 2009 году. Также могут провести следующие экспертизы: срез ногтей, смыв рук и содержимого карманов, одежды на предмет наличия наркотических веществ, маркетплейс экспертизу для установления отпечатков и потожировых следов подозреваемого на упаковке, в которой содержались наркотические вещества.

Как попасть на кракен с айфона - Kraken ссылка для тору

Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. Низкие цены, удобный поиск, широкая география полетов по всему миру. Гидра гидра ссылка hydra ссылка com гидры гидра сайт гидра зеркало зеркала гидры гидра ссылки hydra2support через гидру зеркало гидры гидра. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах. Например, легендарный браузер Tor, не так давно появившийся в сериале «Карточный домик» в качестве средства для контакта с «тёмным интернетом без проблем преодолевает любые блокировки. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. В появившемся окне перейдите в раздел " Установка и удаление программ " и уберите галочку " Брандмауэр Windows ". Onion - Post It, onion аналог Pastebin и Privnote. Пока пополнение картами и другими привычными всеми способами пополнения не работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. Торрент трекеры, Библиотеки, архивы Торрент трекеры, библиотеки, архивы rutorc6mqdinc4cz. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Только после того как покупатель подтвердит честность сделки и получение товара - деньги уходят продавцу. Pastebin / Записки. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. При необходимости настройте дополнительные параметры доступа. Ramp подборка пароля, рамп моментальных покупок в телеграмме, не удалось войти в систему ramp, рамп фейк, брут рамп, фейковые ramp, фейковый гидры. Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Mega Darknet Market). К сожалению, требует включенный JavaScript. Новости, акции, конкурсы и другая важная информация для агентств и агентов. В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Если же вы хотите обходить блокировки без использования стороннего браузера, то стоит попробовать TunnelBear. Всегда смотрите на адресную строку браузера, так вы сделаете все правильно! Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Описание: Создание и продвижение сайтов в интернете. Она специализировалась на продаже наркотиков и другого криминала. На создание проекта, как утверждал Darkside в интервью журналу. Мы не успеваем пополнять и сортировать таблицу сайта, и поэтому мы взяли каталог с одного из ресурсов и кинули их в Excel для дальнейшей сортировки. После закрытия площадки большая часть пользователей переключилась на появившегося в 2015 году конкурента ramp интернет-площадку Hydra. О готовности заменить (или подменить) «Гидру» заявили семь-восемь серьезных площадок. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Как зайти 2021. Описание: Создание и продвижение сайтов в интернете. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов. Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Он отличается простотой в использовании не добавляет собственную рекламу. Foggeddriztrcar2.onion - Bitcoin Fog микс-сервис для очистки биткоинов, наиболее старый и проверенный, хотя кое-где попадаются отзывы, что это скам и очищенные биткоины так и не при приходят их владельцам. Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. Сайты также расположены на онион доменах работающих в Тор браузере. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой.

UPD: прописывание мостов в настройках помогло! Комиссии на торги в даркпуле биржи Kraken При использовании данной функции, максимальная комиссия составляет 0,36, а минимальная 0,20 в зависимости от объема торгов. Ставка зависит от актива, который берется в кредит: Таблица комиссий по маржинальным позициям Маржинальная торговля доступна после прохождения базового уровня верификации. Каталоги карты Tor Начинать изыскания я рекомендую с каталогов ссылок. Onion - XmppSpam автоматизированная система по спаму в jabber. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Так зачем вам использовать I2P вместо Tor? А какой конфиг? Увидев, что не одиноки, почувствуете себя лучше. После того, как информация о даркнете и TORе распространилась, резко возросло и число пользователей теневого Интернета. Положительный отзыв о Kraken И конечно же, отмечаются преимущества дополнительных функций, поддерживаемых биржей с возможностью проводить разносторонние операции внутри одной платформы. Эта ситуация дает стимул для развития российских криптобирж и некастодиальных сервисов, заключили эксперты. С первых дней. Вы не хотите ставить просто лимитный ордер, так как в этом случае он будет сразу виден в стакане и будет служить неким сопротивлением. Вы топ сайтов тор для доступа к любому контенту или сервису в даркнете. Браузер Tor для Android работает по принципу так называемой луковой маршрутизации. Всего: 93 (пользователей: 21, гостей: 72) Сверху. Множество Тор-проектов имеют зеркала в I2P. Он в числе прочего запрещает гражданам и резидентам России владеть криптовалютными кошельками, создавать учетные записи или хранить цифровые активы на территории еврозоны независимо от суммы депозита. Возьмите фонарик, поскольку вы собираетесь углубиться в более темные части Интернета. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla. На самом деле существует более двадцати каналов с разными музыкальными жанрами. В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно. Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. Вторым по значимости событием для развития сети стало создание криптовалюты для внутрисетевых транзакций, которая также поддерживает анонимность пользователей. Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Из-за этого очень сложно узнать, с кем вы заключаете сделку. Так что для увеличения скорости интернета в браузере Тор следует его сменить или полностью отключить. Стоит приостановить их деятельность или добавить анонимный браузер в список исключений. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Случай 1: Прокси-сервер Для подключения в Сети пользователь может включить прокси-сервер. Заполнить форму активации аккаунта. Чем отличается даркнет от обычного, мы также обсуждали в статье про официальные даркнет сайты, однако речь в этой статье пойдёт немного о другом. Следующим шагом выбираем подтвержденные реквизиты для вывода, заполняем сумму вывода и подтверждаем его. а также предлагает торги в парах с фиатными валютами (EUR, USD, CAD, GPB.д.). Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы. Kraken беспрерывно развивается в создании удобства использования OTC торгов. Ввод средств на Kraken Пополнить счет не платформе не составит труда. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie.