Kraken darknet kraken darknet 2n com

Но не даром же она называется Гидра, отсечешь одну голову вырастут две. Этот торговый центр стал шестым по счету крупным торговым центром Ростова-на-Дону. Оставите жалобу на если вас обманули на гидре. Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Мега 2022! Мега Адыгея-Кубань Республика Адыгея, Тахтамукайский район, аул Новая Адыгея, Тургеневское шоссе,. Альтернативные даркнет площадки типа Гидры.!! Поговорим про наркотики. Похоже? Даркмаркет направлен на работу в Российском кракен рынке и рынках стран СНГ. Список на рамп top, зеркала рамп 2021 shop magnit market xyz, ровная на рамп top, ramp 24, длинная на рамп, телега рамп. Отмечено, что серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. 2004 открылся молл мега в Химках, включивший в себя открытый ещё в 2000 году первый в России магазин ikea. Hydra русскоязычная торговая площадка в сети, признанная крупнейшим маркетплейсом даркнета. Реестр запрещенных сайтов. Эффект и симптомы. Чем мне Мега нравится, а что). Напоминаю, что для открытия этих ссылок необходим Tor Browser или Vidalia Все. Самая крупная торговая онлайн-площадка в сети. Kata - вниз и ion - идущий) - положительно заряженный ион.

Kraken darknet kraken darknet 2n com - Kraken market зеркала

Для просмотра сайтов в Тор нужно скачать Tor браузер. Фарту масти АУЕ! Просмотров 799 Опубликовано. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог. Хотя к твоим услугам всегда всевозможные словари и онлайн-переводчики. Нас интересует пункт "Connect to Tor" Подключение к сети Tor выбираем его. Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. После долгого ожидания и переноса даты старта проекта, мы подготовили для вас хорошую новость! И вполне вероятно, что пользователь посчитает это за какую-то проблему и решит найти способ для ее устранения. Новости ( перейти к ленте всех новостей ). Авторизация Процедура авторизации несколько разнится для ПК-версии, мобильного приложения и официального сайта Skype. Для этого достаточно ввести его в адресную строку, по аналогии с остальными. Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. Спасибо! Дождались, наконец-то закрыли всем известный сайт. Всем известный браузер. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Ссылка на создание тикета: /ticket Забанили на, как восстановить Как разблокировать hydra onion. Rospravjmnxyxlu3.onion - РосПравосудие российская судебная практика, самая обширная БД, 100 млн. Рейтинг продавца а-ля Ebay. Реально крутой айти маркетплейс в интернетеобразован на странице. Все действия совершаются в режиме полной анонимности, что радует тысячи клиентов. Отличительной чертой маркетплейса является то, что здесь помимо торговли есть множество вспомогательных сервисов, направленных на поддержку клиента.

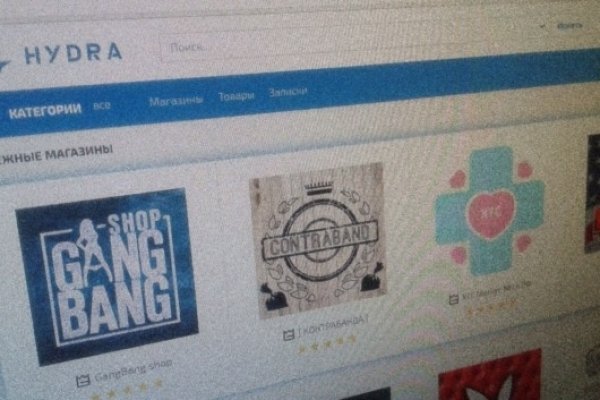

Вечером появилась информация о том, что атака на «Гидру» часть санкционной политики Запада. Как использовать. Торрент трекеры, библиотеки, архивы. Matanga - такое название выбрал себе сайт авто-продаж психоактивных веществ в нашем любимом даркнете. Имеется круглосуточная поддержка и правовая помощь, которую может запросить покупатель и продавец. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Т.е. Сохраненные треды с сайтов. Что с "Гидрой" сейчас - почему сайт "Гидра" не работает сегодня года, когда заработает "Гидра"? Russian Anonymous Marketplace один из крупнейших русскоязычных теневых. Проект существовал с 2012 по 2017 годы. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Веб-сервисы По степени удобства веб-сервисы, предлагающие открытие заблокированных сайтов через прокси-серверы, не сильно отличаются друг от друга. Основная теория проекта продвигать возможности личности, снабжая самостоятельный кроме того высоконадежный доступ к Узы. Ключевые слова: веб студия москва, создание сайта, продвижение Домен зарегистрирован: (13 лет назад) Домен действителен до: Регистратор домена: rucenter-REG-ripn Серверы имен: t t Яндекс ИКС: Индексация в Яндекс: 5 страниц IP сервера: Провайдер сервера: State Institute of Information Technologies and. Переходник. По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Раньше была Финской, теперь международная. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Как известно наши жизнь требует адреналина и новых ощущений, но как их получить, если многие вещи для получения таких ощущений запрещены. Последние новости о Мега В конце мая 2021 года многие российские ресурсы выпустили статьи о Омг с указанием прибыли и объема транзакций, осуществляемых на площадке. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. Увидев, что не одиноки, почувствуете себя лучше. Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! Onion - OnionDir, модерируемый каталог ссылок с возможностью добавления. Описание: Создание и продвижение сайтов в интернете.